美国销售税全解析:跨境电商与贸易企业的合规指南

- 2025年3月5日

- Posted by: WD

- Category: 海外公司财税

没有评论

随着跨境电商和国际贸易的蓬勃发展,越来越多的中国公司和美国本地企业在美国市场开展业务。无论是通过电商平台销售商品,还是进行传统贸易,都需要面对一个不可忽视的问题:销售税(Sales Tax)。美国的销售税制度因州而异,各州在税率、经济联系门槛(Economic Nexus)以及税务合规要求上差异巨大。本篇文章将全面解析销售税的基本概念、不同行业及场景的操作要点,帮助您在美国市场合法合规开展业务。

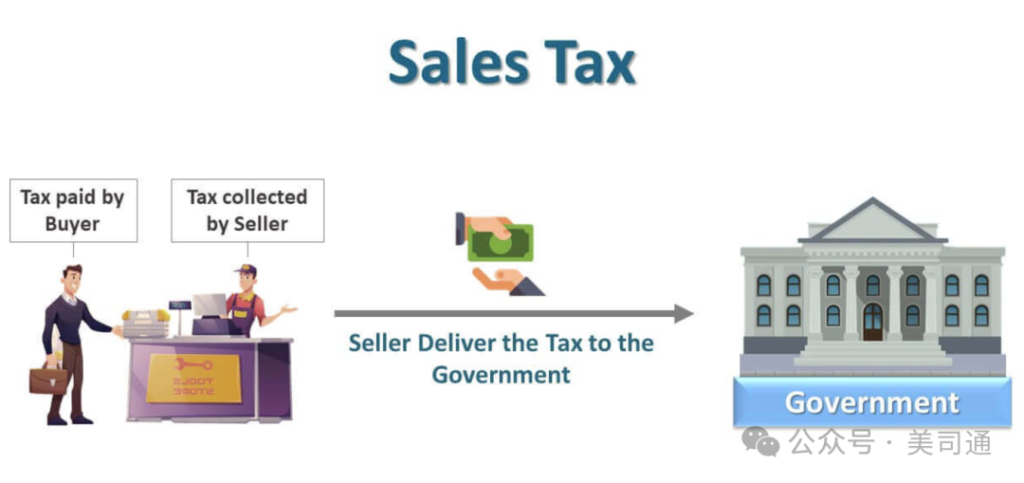

一、什么是销售税?

销售税是由消费者支付的一种消费税,企业负责代收并上缴给州政府。它通常适用于商品销售和部分服务。

销售税的核心特点:

- 由消费者承担: 最终由购买者支付,卖家只是代收代缴的角色。

- 州级税种: 各州税率、适用范围不同,有些州甚至不征收销售税(如阿拉斯加、特拉华、新罕布什尔)。

- 适用范围: 实物商品为主,部分服务和数字商品也可能被征税。

二、哪些企业需要缴纳销售税?

是否需要缴纳销售税,取决于企业的经营模式以及与某州的“联系”(Nexus)。常见需要缴纳销售税的企业类型包括:

1. 零售公司(B2C)

- 场景: 将商品直接销售给消费者(如实体店、电商卖家)。

- 应税商品: 衣服、电子产品、家具等;部分州对食品、药品免税。

2. 批发公司(B2B)

- 场景: 向零售商提供商品。

- 税务规则: 批发商通常无需缴纳销售税,但需从零售商处收集转售证明(Resale Certificate),以证明商品用于转售。

3. 跨州电商公司

- 场景: 通过亚马逊、Shopify等平台销售商品到多个州。

- 关键点:

- 物理联系(Physical Nexus): 商品存储在某州仓库(如亚马逊FBA)或企业在该州有办公地点、员工。

- 经济联系(Economic Nexus): 某州年销售额超过$100,000或交易量超过200笔(各州规定不同)。

4. 服务类公司

- 场景: 提供特定服务(如维修、美容、清洁)。

- 税务规则: 部分州对服务征税,医疗、教育等服务通常免税。

5. 数字商品销售公司

- 场景: 销售电子书、软件、在线课程。

- 税务规则: 越来越多州对数字商品征税,需关注目标州政策。

三、常见场景及操作指南

场景 1:中国公司出口商品到美国

1. 卖给批发商或零售商

- 销售税义务:

- 无需代收销售税,因商品最终由批发商或零售商销售给消费者。

- 美国客户需提供转售证明。

- 操作要点:

- 从客户处索取有效的转售证明。

- 妥善保存文件以备税务审核。

2. 直接销售给消费者

- 销售税义务:

- 需根据经济或物理联系判断是否需要在美国州注册销售许可证,并代收销售税。

- 使用电商平台时,平台通常会代收代缴销售税(如亚马逊的Marketplace Facilitator Laws)。

- 操作要点:

- 在涉及的州注册销售许可证(Seller’s Permit)。

- 按州要求定期申报销售税,即使税款已由平台代缴。

场景 2:美国公司进口商品销售

1. 卖给批发商或零售商

- 销售税义务:

- 无需代收销售税,客户需提供转售证明。

- 进口时可能需支付关税或清关销售税。

- 操作要点:

- 收集转售证明并归档。

- 妥善处理进口环节的关税和清关费用。

2. 直接销售给消费者

- 销售税义务:

- 需在商品销售涉及的州注册销售许可证并代收销售税。

- 若商品存储在多个州,需在这些州履行销售税义务。

- 操作要点:

- 在存储州和销售州注册销售许可证。

- 定期提交销售税申报表,避免因未申报被罚款。

场景 3:跨州销售

销售税义务:

- 企业需根据物理联系或经济联系判断在某州是否需要注册销售税。

- 如果通过电商平台销售,需确认平台是否代收代缴销售税。

操作要点:

- 确定在哪些州存在联系(Physical or Economic Nexus)。

- 在涉及的州注册销售许可证。

- 使用销售税工具(如TaxJar)管理多州的销售税计算和申报。

四、如何管理跨州销售税合规?

- 确认销售税义务:

- 定期检查各州的销售额和交易次数,确定是否达到经济联系门槛。

- 确认是否在某州拥有办公室、员工或库存(物理联系)。

- 注册销售许可证:

- 在需代收销售税的州注册销售许可证,合法代收和缴纳销售税。

- 使用转售证明:

- 对于B2B交易,确保从客户处收集有效转售证明。

- 按时申报销售税:

- 定期向州税务部门提交销售税申报表,即使某期间没有应税销售,也需提交“零申报”。

- 借助工具和专业服务:

- 使用TaxJar、Avalara等工具自动计算和申报销售税。

- 咨询专业税务顾问,确保合规。

五、常见问题解答

1. 如果只有偶尔跨州销售,是否需要注册销售许可证?

- 如果销售额未达到经济联系门槛且没有物理联系,通常无需注册。但需密切关注销售数据,防止达到门槛后未及时注册。

2. 电商平台代收销售税后,我还需要申报吗?

- 是的,即使平台代收,卖家仍需按州要求申报销售税。

3. 进口商品是否需要缴纳销售税?

- 某些州会在进口清关时征收销售税,需妥善处理并归档。

六、总结:合法合规是业务成功的基石

美国的销售税规则复杂,但通过清晰的操作步骤和管理工具,企业可以高效合规地处理销售税问题:

- 确认业务模式与税务责任: 针对不同场景确定销售税义务。

- 注册和申报: 在存在联系的州注册销售许可证并定期申报。

- 使用工具: 借助专业软件和顾问服务降低税务风险。

如果您需要专业的销售税合规服务,欢迎联系我们!我们为跨境电商和贸易企业提供一站式解决方案,助您轻松拓展美国市场。